Le paysage mutualiste s’est radicalement transformé au cours de la dernière décennie.

L'actuariel 28

Les multiples mutuelles professionnelles, de niche affinitaire ou encore locales, sont désormais largement devancées par la fusion des plus grandes. Pour quel service ? Et à quel prix pour les adhérents ? Aperçu d’un secteur qui bouge.

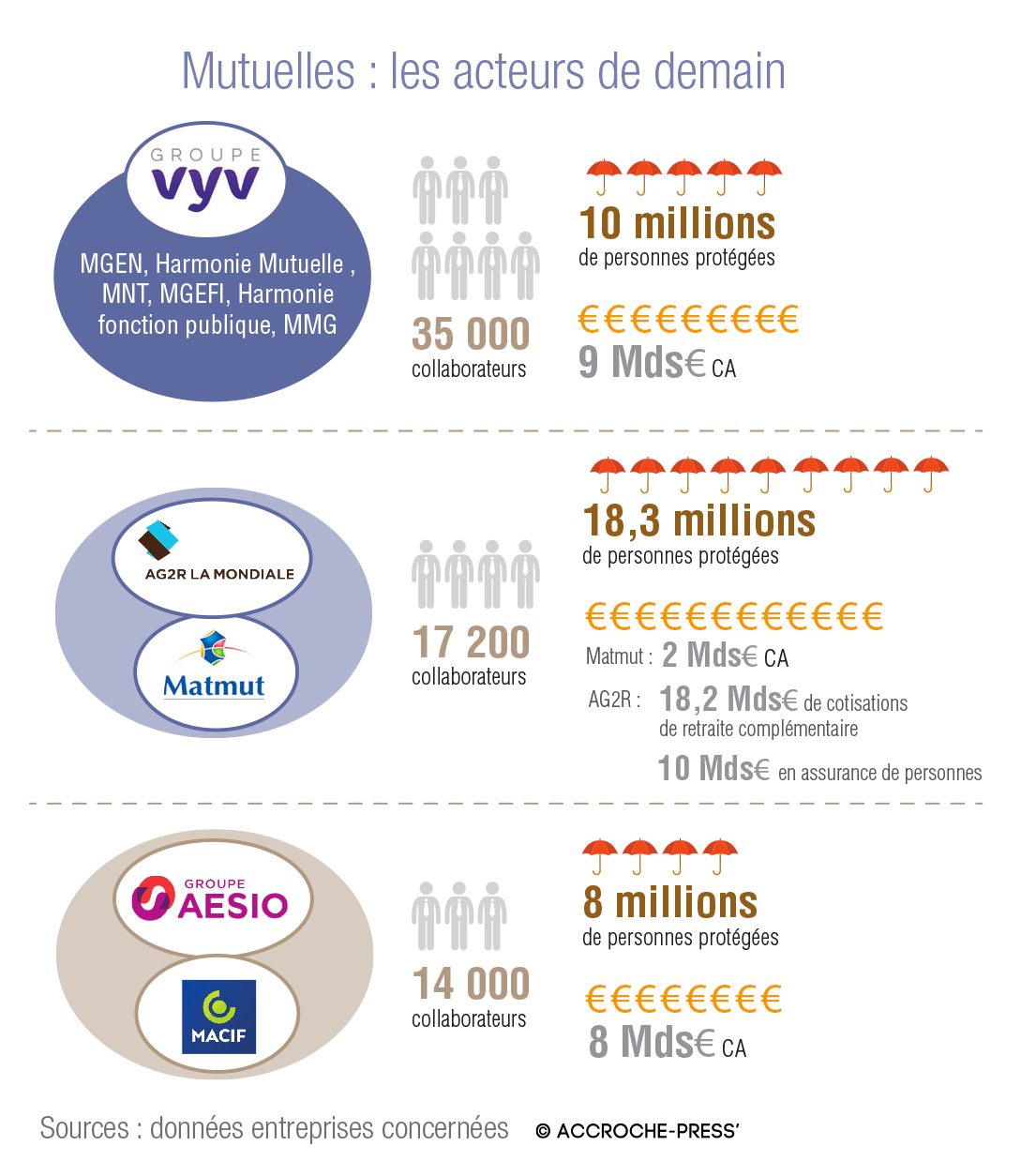

Le 13 septembre dernier, le groupe VYV, présidé par Thierry Beaudet, voyait officiellement le jour. Regroupant 14 mutuelles, autour des deux pôles constitués par la MGEN et Harmonie mutuelle, il est accueilli comme un « mastodonte de l’assurance santé » par Les Échos, avec au total 10 millions de personnes protégées. Début décembre, ce sont le groupe Macif et les mutuelles du groupe Aesio (Adréa mutuelle, Apréva mutuelle et Eovi MCD mutuelle) qui annonçaient avoir entériné les principes fondateurs visant à créer un groupe mutualiste à l’horizon 2020. Avec près de 8 millions de sociétaires au total, ce futur ensemble « occuperait une position de premier plan sur les marchés de l’assurance ». Début janvier, c’était au tour de AG2R et de la Matmut de dévoiler les grands principes d’un rapprochement pour former, à terme, le premier groupe de protection sociale en assurance de biens et de personnes… En quelques semaines, le secteur mutualiste a ainsi vu naître trois acteurs majeurs.

Trois fois moins de mutuelles en dix ans

Si ces regroupements sont spectaculaires, le phénomène n’est pas nouveau. « En dix ans, le nombre de mutuelles a été divisé par 3, passant de 1500 en 2003 à 599 en 2013 (source ACPR), et moins de 500 en 2017 : la concentration du secteur continue », constate Albert Lautman, directeur général de la Mutualité française. Un constat confirmé par une étude du cabinet Deloitte, publiée en juillet 2017, qui montrait que pas moins de 84 % des acteurs du secteur avaient connu au moins une opération de rapprochement (partenariats techniques et fonctionnels, partenariats de distribution, partenariats stratégiques et politiques, voire fusion) depuis 2009. « Résultat, là où autrefois la taille critique se situait aux alentours du million de sociétaires, elle est de 10 millions environ aujourd’hui », estime Jean-François Poletti, associé conseil assurance chez Deloitte.

Plusieurs éléments expliquent ce grand mouvement de concentration dans le secteur mutualiste. D’abord, la physionomie historique du paysage mutualiste : des centaines de toutes petites structures, souvent associées à un territoire ou à une profession, sur des niches de produits affinitaires ou de clientèles spécifiques. Devenues trop petites pour affronter des marchés de plus en plus concurrentiels, ces structures ont opéré des rapprochements. Les enjeux commerciaux, la baisse des taux d’intérêt, la diminution de la masse assurable, le virage du numérique et le développement de la bancassurance, désormais principale concurrente des mutuelles, ont accéléré les mouvements de concentration. D’une manière générale, la mise en commun des moyens permet de consentir des investissements plus importants, à l’heure où la digitalisation, le traitement de la data, la cybersécurité et la protection des données, la construction de systèmes d’information puissants sont cruciaux.

Mais Solvabilité II a assurément joué un rôle moteur dans la constitution de ces groupes. « Il y a encore quelques années, les dirigeants de mutuelle ne savaient pas toujours où ils en étaient en termes de capital et, dans de grandes institutions de prévoyance, le mot même de provisions était presque une insulte, rappelle François Beugin, actuaire certifié IA, associé au sein de l’activité actuarielle de PwC. Tant qu’on pouvait payer les prestations tout allait bien… »

Avec l’entrée en vigueur de Solvabilité II, impossible de poursuivre sur le même mode. Les nouvelles normes prudentielles ont incité aux rapprochements parce que, comme le souligne Marie-Laure Dreyfuss, associée responsable du pôle gouvernance d’Actuaris, « la somme des risques d’un groupe est moins importante que la somme des risques de chaque entité ». En effet, précise Adrien Couret, actuaire associé IA et directeur général délégué du groupe Macif, « un périmètre d’activité diversifié va être un atout dans une politique de gestion du risque », car les cycles économiques et/ou réglementaires de chaque métier sont différents ; en outre, « les métiers ne réagissent pas de la même manière à la hausse ou à la baisse des taux ». Cette consolidation des risques est d’ailleurs l’une des raisons pour lesquelles l’ACPR a toujours vu ces rapprochements plutôt d’un bon œil puisqu’ils concourent à la solidité du secteur et donc à la sécurité des assurés.

Un pilotage très particulier UMG ou UGM

Pour autant, les regroupements ou rapprochements de mutuelles ne sont pas une mince affaire. « Il peut y avoir deux types de structures de regroupement, une presque associative, partenariale, et une qui transforme des entités en groupe prudentiel, ce qui embarque une gestion des risques très spécifique », pointe Gilbert Macquart, actuaire certifié IA et directeur de l’actuariat à la Matmut. La première structure, l’UGM (union de groupe mutualiste), est une entité sans impact financier, assurant la coopération, la coordination et l’échange de moyens et d’expériences au sein du groupe. La seconde structure, l’UMG (union mutualiste de groupe), constitue en revanche une véritable cabine de pilotage des nouveaux groupes. « Dans une économie qui n’est pas capitalistique, on ne peut pas prendre de participations croisées : on a donc besoin d’une structure qui fasse office de holding », précise Marie-Laure Dreyfuss. D’où l’émergence de nouvelles structures juridiques pour accompagner la croissance des groupes mutualistes. Entité stratégique et prudentielle, l’UMG conduit la stratégie globale du groupe et exerce les missions de contrôle. À titre d’exemple, dans le cas particulier du groupe VYV, l’UMG, union prudentielle au sens de Solvabilité II, est investie des rôles suivants : mettre en place un mécanisme de solidarité financière ; mettre en place au niveau du groupe les fonctions clés et les politiques associées ; établir les comptes combinés, le bilan prudentiel et le rapport annuel sur la gestion du groupe et les soumettre au contrôle de l’ACPR. Le conseil d’administration de l’UMG doit également être sollicité lors de la création ou de la dissolution de filiales impliquant un investissement supérieur à 5 % des fonds propres… Parallèlement à toutes ces missions, l’UMG est dotée « des moyens nécessaires pour investir, innover et concevoir des outils communs » aux différentes entités du groupe.

Les calendriers des rapprochements sont presque aussi complexes que les aspects juridiques et institutionnels. Le projet de rapprochement entre la Macif et Aesio s’étend ainsi jusqu’en 2020, avec trois étapes majeures : 2018, création de l’union de groupe mutualiste (UGM), lieu d’élaboration et de réalisation des travaux d’instruction relatifs à la construction du futur ensemble et première représentation institutionnelle commune ; puis création d’une coentreprise en prévoyance, opérationnelle début 2019 ; enfin, travaux sur la période 2018-2020 en vue de constituer un nouveau groupe prudentiel en 2020, avec l’affiliation à une société de groupe d’assurance mutuelle (Sgam) faîtière Macif-Aesio d’une UMG commune réunissant en son sein les différentes activités d’assurance dans les champs de la santé et de la prévoyance des groupes Macif et Aesio. « Ce qu’on est en train d’inventer, c’est une société de services qui protège à la fois les biens et les personnes », ajoute Emmanuel Roux, directeur général du groupe Aesio.

Des processus longs

Pourquoi les processus sont-ils si longs ? D’abord parce que rien n’impose l’urgence. « Quand il s’agit de groupes cotés, il faut aller vite – on ne peut pas patiner avec le cours de Bourse, observe François Beugin. Mais là, on prend le temps d’entrer dans la granularité des choses. » « Nous sommes également soumis aux délais de nature réglementaire et à ceux de l’Autorité de la concurrence, précise Emmanuel Roux. Créer un groupe prudentiel mobilise les juristes, les directions techniques, les directions des risques… » Des chantiers énormes qui prennent forcément beaucoup de temps. « Cela dit, souligne Adrien Couret, chaque groupe mutualiste qui se construit est une nouveauté en termes de structure, parce qu’il y a peu d’historique sur le sujet. Chaque constitution de groupe est particulière, c’est du sur-mesure à chaque fois. »

Au cœur du regroupement, on retrouve donc la mutualisation des risques et des fonctions stratégiques, associées par exemple au développement et à l’innovation. « Les services qui sont regroupés au niveau du groupe sont ceux qui peuvent être utilisés par tous », précise Isabelle Hébert, directrice générale du groupe MGEN, devenue également directrice services innovants du groupe VYV. Ainsi, au sein du groupe VYV, toutes les capacités de développement des services innovants ont été regroupées à l’intérieur d’une même équipe, qui comptera une quarantaine de personnes et qui travaille dans trois directions : l’assistance et le bien-vivre ; la santé et la prévention ; les réseaux de soins et de conventionnements. « À terme, tous ces services seront packageables entre eux, comme des briques, et pourront être proposés dans le cadre de contrats santé, prévoyance ou même dépendance, collectifs comme individuels, et pour certains proposés indépendamment, ajoute Isabelle Hébert. Toute seule, la MGEN n’aurait pas pu développer aussi rapidement autant de services dans autant de directions, c’est tout l’intérêt de la mutualisation à l’échelle du groupe ; et de plus, l’intérêt est qu’avec un groupe comme VYV, on développe des solutions potentiellement pour 10 millions de personnes ! »

Sur un marché où une large partie de l’offre est définie par la réglementation, les mutuelles ont aussi un besoin vital, celui de pouvoir davantage se différencier. Elles cherchent à aller de plus en plus vers des offres complètes, depuis la multirisque habitation ou assurance automobile jusqu’à des services de prévention ou de qualité de vie. « Un sociétaire que l’on accompagne sur tous ses besoins va être plus fidèle et va avoir plus confiance en la marque », soutient Adrien Couret. Les services, eux, sont de plus en plus valorisés par les entreprises, qui cherchent à proposer les meilleurs contrats possible à leurs salariés. Ils apparaissent aujourd’hui parmi les meilleurs atouts pour remporter les appels d’offres collectifs.

Des missions fondamentales pérennes

À l’heure où les grands enjeux de société sont largement tournés vers les conséquences de la longévité, la prise en charge de la fin de vie, la prévention et également la diminution de l’offre de soins dans certaines régions et territoires, les mutuelles apparaissent avoir une carte essentielle à avancer.

« Les Français sont attachés à la santé. Les mutuelles ont vraiment un rôle à jouer sur ce terrain, sur celui de la prévention, avec la e-santé ou la santé connectée. Les mutuelles peuvent devenir tiers de confiance pour adresser des problématiques au quotidien, par exemple pour les personnes qui n’arrivent pas à trouver un médecin – puisque de toute façon elles disposent déjà des données de santé de leurs clients au travers des prestations versées », analyse François Beugin. Des réflexions qui animent également les instances de la Mutualité, qui évoque ainsi un projet d’assurance dépendance qui pourrait être proposée par les complémentaires santé et qui serait rendue obligatoire à partir d’un certain âge pour mutualiser le risque.

En se structurant et en se renforçant autour de pôles majeurs, sans toutefois oublier ses valeurs, le secteur mutualiste peut largement tirer son épingle du jeu dans le paysage assurantiel actuel. « Le modèle mutualiste paraît dans ses principes – la proximité, la non-obsession du profit et la solidarité – parfaitement adapté à une période de crise », analyse Olivier Pastré, professeur d’économie à Paris VIII. « Il faut rappeler que les mutuelles ont été créées dans la seconde partie du XIXe siècle, pour assurer des services dans des domaines que le marché desservait peu ou mal : cela doit être maintenu comme principe philosophique. C’est une bonne chose que le modèle mutualiste se saisisse de problématiques comme la dépendance, où l’économie de marché n’a pas fait la preuve de son efficacité. »

– point de vue –

– point de vue –

Nicolas BOUDINET

Directeur général adjoint de la MAIF, en charge

de la stratégie du groupe

« La MAIF n’a pas fait le pari du regroupement »

Quel est votre regard sur les regroupements qui s’opèrent dans le secteur des mutuelles ?

Nicolas BOUDINET : Il faut distinguer deux marchés : celui des mutuelles santé, très atomisé et qui est dans un mouvement de concentration très fort, et celui des mutuelles d’assurances dommages, qui a déjà connu des regroupements. Dans tous les cas, la pression réglementaire et la recherche de la taille critique a rendu les rapprochements inévitables. Aujourd’hui, nous sommes aussi sur un marché qui peut être attaqué par d’autres acteurs et qui se rétrécit ou va se rétrécir, du fait de la diminution de la masse assurable liée à l’émergence de la voiture connectée par exemple. Il faut donc trouver de nouveaux relais de croissance. Le choix a été fait par certains d’un regroupement, pour aller chercher des effets de taille et devenir des industriels de l’assurance, y compris en se mettant derrière des gros opérateurs type Amazon ou Google, qui vont chercher des partenaires.

Tel n’est pas votre choix à la MAIF ?

Nicolas BOUDINET : Pas à ce stade en effet. Nous pensons que trouver de nouvelles activités passe par le fait d’avoir une marque forte. C’est le pari que nous avons fait. Et nous croyons que les raisons pour lesquelles nous sommes reconnus sur notre métier d’assureur aujourd’hui peuvent nous permettre de développer d’autres activités demain. Dans ce contexte, nous pensons pouvoir cheminer seuls sans chercher forcément à fusionner avec d’autres.

Ne passez-vous pas à côté d’opportunités de développement ?

Nicolas BOUDINET : Clairement non. Les rapprochements sont souvent des opérations complexes, qui prennent beaucoup de temps et d’énergie là où nous avons besoin d’aller vite et de concentrer nos forces sur l’exécution de nos projets. Nous sommes convaincus que, dans la période que nous vivons aujourd’hui, l’agilité est un atout majeur et que

la taille ne protège pas. Évidemment, ça ne veut pas dire que nous n’allons pas travailler avec d’autres acteurs à travers des partenariats, au contraire.

Comment, dans ces conditions, allez-vous adresser les enjeux actuels de votre secteur ?

Nicolas BOUDINET : Nos axes d’innovation et de développement vont vers les nouveaux services, soit connexes à l’assurance, soit plus lointains. Par exemple, nous venons de sortir une application, Nestor, destinée à la gestion budgétaire. Pour les clients multibancarisés, l’application permet d’agréger tous les comptes bancaires et de donner une vision globale de sa situation financière au client, ce qui l’aide à mieux gérer son épargne et son patrimoine. Nous avons été l’un des premiers à sortir ce type d’outil sur le marché. Parmi les sujets plus lointains, on peut aussi envisager le développement de services aux entreprises dans le domaine de la formation professionnelle, par exemple, ou imaginer d’aller jusqu’à une assurance « employabilité ». C’est un projet que nous avons évoqué avec certains grands comptes, et il a été très bien accueilli.

Ne perdez-vous pas en légitimité en allant sur ce terrain-là ?

Nicolas BOUDINET : Aujourd’hui, l’employabilité est un véritable enjeu de nos sociétés. Parallèlement, nous nous sommes rendu compte qu’on nous demande de plus en plus de développer des outils dans le domaine de l’éducation et de la formation. Pour ce qui est de la légitimité, pour nous MAIF, mutuelle des instituteurs à l’origine, l’éducation et la formation sont au cœur de notre ADN.

Quels sont vos projets sur les terrains plus traditionnels ?

Nicolas BOUDINET : Nous pouvons aussi développer des partenariats classiques et historiques comme celui que nous avons avec la MGEN et d’autres mutuelles autour d’Inter Mutuelles Assistance, notre filiale commune. On peut faire de belles choses sans bouleverser la gouvernance des mutuelles.

Quid de l’essor des assurtechs ?

Nicolas BOUDINET : Au travers d’Altima, notre filiale d’innovation, nous avons lancé plusieurs initiatives très indépendantes dans ce domaine ; par exemple des partenariats avec des start-up qui font de l’évaluation de biens. Cela dit, notre conviction est que l’innovation vient aussi du contact avec le marché. Quand on a une idée, on se lance, on la met en œuvre et on voit ce que cela donne.

Mutuelle : un beau terrain de jeu

pour les actuaires

La transformation des mutuelles et leurs nouveaux enjeux lancent

autant de défis aux actuaires. Modélisation de pilotage des risques, construction de produits, les opportunités sont nombreuses.

Des enjeux techniques et business, des produits et des services à inventer, des structures de gouvernance à mettre en place et un pilotage des risques à construire : de toute évidence, les regroupements et les évolutions qui interviennent dans le secteur des mutuelles ouvrent un « magnifique terrain de jeu aux actuaires », comme le note Emmanuel Roux, directeur général d’Aesio. « Je dirais que nos modèles économiques sont en pleine mutation, du point de vue de l’IARD, des projets autour des objets connectés et de la voiture autonome. Sur le plan du suivi des marges techniques, cela modifie complètement la donne. Tout cela permet de positionner l’actuariat comme une fonction partenaire du développement .» « Les rapprochements vont dans le bon sens pour les actuaires du point de vue de leur spectre d’action, affirme François Beugin, chez PwC. On va vraiment vers la notion d’actuaire augmenté. »

Innover dans l’expertise actuarielle

Les projets de fusion eux-mêmes nécessitent une expertise actuarielle pointue. « Les actuaires jouent déjà un rôle intéressant lors de la création des groupes prudentiels, note Marie-Laure Dreyfuss, chez Actuaris. Il y a des seuils techniques de solidarité financière à mettre en place et il faut des actuaires pour les tester. Pour l’ACPR, il faut construire un dossier avec les équipes prudentielles. » Dans la mesure où chaque groupe se construit « au cas par cas », en fonction des entités préexistantes, « il faut parfois inventer ce que signifie le pilotage actuariel dans ce genre d’entreprise, ajoute Adrien Couret, à la Macif. Et il va se créer des pilotages transversaux. C’est un sujet qui monte et qui contribue à l’intérêt croissant que représente le secteur mutualiste pour les actuaires. »

Au-delà des enjeux strictement prudentiels, les actuaires peuvent apporter leur expertise dans l’élaboration de nouveaux produits et services. « Quel est le secteur d’activité aujourd’hui où les investissements vont être plus conséquents ? », s’interroge Jean-François Poletti, associé conseil assurance chez Deloitte. Des investissements qui laissent entrevoir de larges perspectives. Utilisation des données de santé, e-santé, création de nouveaux business models digitalisés, développements autour de l’accompagnement, du bien-être et de la prévention, les thématiques ne manquent pas, particulièrement pour les professionnels formés à l’utilisation de la data. D’ailleurs, regrette Isabelle Hébert, à la MGEN, « il n’y a pas énormément d’actuaires qui s’intéressent au risque santé et aux données de santé, alors que c’est un champ énorme qui s’ouvre ». Les compétences des actuaires en modélisation mathématique seraient également très utiles dans les biotechs ou la e-santé.

Tous ces nouveaux domaines constituent encore une opportunité supplémentaire pour la profession. À l’heure où le système de protection sociale évolue, et pas toujours dans le bon sens, « il faut aussi mieux comprendre les comportements des assurés pour mieux les accompagner », ajoute Adrien Couret. Avec plusieurs millions d’assurés à leur actif, les groupes mutualistes les plus importants auront pour rôle de « fixer et d’observer des standards en matière d’éthique et de protection des données, de créer un cadre de confiance pour les assurés ». Un rôle qui leur sera naturellement dévolu aussi parce que les mutuelles font partie des acteurs économiques auxquels les Français font le plus confiance.

Donner du sens à son métier

Dernier point mais sans doute pas le moins important, le modèle mutualiste, avec toutes ses valeurs, représente aujourd’hui pour une génération qui cherche à retrouver du sens dans sa vie professionnelle « une véritable alternative à l’entreprise privée, conclut Olivier Pastré. Les mutuelles correspondent vraiment au constat que les jeunes ont envie d’autre chose que du CAC. »