La profession est appelée à jouer un rôle majeur dans l’évaluation et la gestion des risques liés au climat.

L'actuariel 33

Avec la mobilisation croissante des associations actuarielles à l’échelle internationale, l’actuariat ne devrait pas tarder à faire de la transition climatique l’une de ses préoccupations prioritaires.

Le 12 mai 2017, au Royaume-Uni, une alerte inédite parvient aux membres de l’Institute and Faculty of Actuaries (IFoA). Signée de leur président, Colin Wilson, celle-ci enjoint « tous les actuaires, quelle que soit leur spécialité, à examiner les risques liés au changement climatique et à communiquer clairement la façon dont ils les intègrent à leurs calculs, analyses et conseils ». Ainsi, poursuit la note, « il existe un consensus croissant sur le fait que les problèmes environnementaux, en particulier dus au changement climatique, constituent un risque que les actuaires doivent prendre en compte dans leur travail, comme le font déjà les secteurs de l’assurance générale et de l’investissement ».

Au cours de la dernière décennie, à l’échelle internationale, les associations actuarielles ont peu à peu pris la mesure de leur rôle. Tarification et évaluation des couvertures d’assurance, projection des pertes, modélisation des risques de mortalité et de morbidité, évolution vers des placements et des actifs moins exposés à la raréfaction des ressources naturelles… Pour faire face au risque physique – associé à la fréquence et à l’intensité des événements météorologiques extrêmes –, tout comme au risque de transition – qui sous-tend des ajustements de l’organisation du système économique et du modèle d’affaires des entreprises –, les actuaires sont appelés à adapter leurs hypothèses pour fournir les conseils appropriés en termes de financement, d’investissement et de conception des projets. « Le changement climatique n’est pas un cygne noir, et les actuaires du monde entier sont conscients depuis de nombreuses années de l’importance du phénomène. Mais les pays de la planète tardent à prendre conscience de la gravité de ce défi, et la profession actuarielle en partage une partie de la responsabilité », alertait ainsi Yves Guérard, ancien secrétaire général de l’Association actuarielle internationale (AAI), en avril 2018, dans un article de la Society of Actuaries (SoA).

Passer du rôle de spectateur à celui d’acteur

Pour stimuler l’échange et la connaissance, dès 2009, des comités dédiés aux risques climatiques émergent dans les différentes associations actuarielles (lire encadré ci-dessous). « Désormais, presque tous les instituts du monde disposent d’un programme de recherche et de réflexion, ou sont en passe d’en créer un, observe Rebecca Owen, actuaire américaine consultante dans la recherche sur la santé publique à la Society of Actuaries. Mais cela ne veut pas dire que tous les actuaires sont impliqués dans ces programmes. Les conférences, les rapports et les alertes se multiplient, et ils sont plus nombreux à examiner les impacts sur leurs secteurs. Reste que leurs modélisations dans les domaines de l’assurance-vie, des régimes de retraite et de la santé ne font toujours pas partie des pratiques courantes. » Malgré une meilleure diffusion des connaissances et une sensibilisation croissante, une partie de la profession doute encore de la pertinence d’intégrer le risque climatique. « Beaucoup d’actuaires le considèrent comme un sujet à part, et non comme une problématique transversale », regrette Paul Meins, actuaire britannique et vice-président du Resource Environment Working Group (REWG) de l’Institute and Faculty of Actuaries (IFoA).

Les motifs de l’inaction

Les raisons de l’inertie sont nombreuses. Le rapport « Climate change for actuaries : an introduction », publié par l’IFoA en mars 2019, se livre ainsi à une analyse des freins actuels. « Nous avons une tendance naturelle à nous concentrer sur l’immédiat. Lorsque nous voyons une menace à long terme, nous tardons à remettre en question les modèles d’affaires existants, en nous persuadant que les mesures prises aujourd’hui n’auront d’influence significative que dans de nombreuses années. » Un paradoxe mis en lumière par David Dubois, président de l’Institut des actuaires, actuaire certifié IA : « Certes, notre rôle implique d’avoir une vision à long terme et une culture multirisque. Mais c’est aussi d’accompagner les affaires aujourd’hui », souligne-t-il.

Autre motif relevé : le manque de connaissances scientifiques pointues. « Il ne faut pas oublier que les actuaires, de par leur formation, ont davantage de compétences pour modéliser un risque financier ou de mortalité, et 97 % d’entre eux ne sont pas des chercheurs », explique David Dubois. « Peu d’actuaires lisent des études scientifiques ou y participent, renchérit Rebecca Owen. Pour certains, l’exposition à la question se limite à leurs lectures dans la presse. »

Travailler les données disponibles

Cette difficulté, combinée au manque de données historiques, constituerait ainsi un obstacle à la réalisation de projections précises. « Lorsque nous sommes face à un désastre naturel, comme un ouragan aux États-Unis, il est difficile d’affirmer avec certitude que cet événement particulier résulte du changement climatique. Pour déterminer les tendances, nous avons besoin de nombreuses données, dont nous ne disposons pas toujours », remarque Paul Meins.

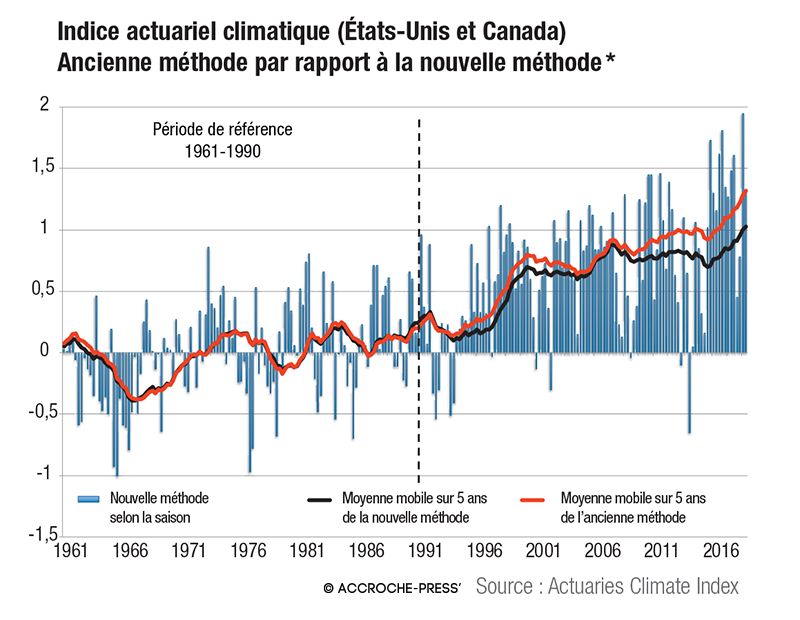

Certains actuaires cherchent néanmoins à surmonter cet obstacle. Pour affiner leurs projections, certaines associations actuarielles ont ainsi mis sur pied des équipes pluridisciplinaires incluant des géographes, des météorologues et des climatologues. En 2016, avec cette approche, les quatre plus grandes associations actuarielles nord-américaines – l’American Academy of Actuaries, la Casualty Actuarial Society, l’Institut Canadien des actuaires et la Society of Actuaries, réunis dans le Climate Index Working Group (CIWG) – ont créé l’indice actuariel climatique (IAC) (voir encadré ci-dessous) pour informer les actuaires, les décideurs publics et le grand public au sujet des tendances et des conséquences potentielles du changement climatique aux États-Unis et au Canada. Pour le réaliser, les associations ont mandaté Solterra Solutions, une firme de recherche privée canadienne composée de climatologues spécialisés dans l’évaluation des risques du changement climatique. Caterina Lindman, actuaire canadienne retraitée après 35 ans de carrière chez Manulife, a présidé le groupe de travail sur l’indice. Elle explique : « En s’appuyant sur des données scientifiques fournies par des experts, l’objectif était d’inciter les actuaires à une mise à jour continuelle de leurs connaissances pour les aider à enrichir leurs modèles. Et, en premier lieu, de vaincre l’indifférence. »

S’entourer d’experts

D’autres, comme Rebecca Owen, qui conseille les assureurs et les prestataires de soins de santé sur les phénomènes naturels extrêmes, font la démarche individuelle de s’entourer d’experts. Pour enrichir ses modèles, elle a ainsi entamé un travail de recherche aux côtés de l’Agence américaine d’observation océanique et atmosphérique (NOAA), rattachée au gouvernement américain. « L’un des axes majeurs de notre collaboration consiste à regarder un événement particulier pour déterminer dans quelle mesure il est attribuable au changement climatique. Nous essayons de chiffrer : est-il lié à 62 %, à 85 % ? », détaille-t-elle. Des résultats qui lui permettent déjà d’adapter ses conseils. « Nous savons que les épisodes de sécheresse vont se multiplier. Cela induit plus de poussières dans les poumons, une exposition au pollen plus longue, et donc plus de médicaments contre les allergies. Les précipitations plus abondantes occasionneront plus d’accidents de la route. Avec ces données, nous avons pu alerter les assureurs, qui travaillent déjà à la maîtrise de ces effets. »

François Bonnin, directeur actuariat, finance et risques Mutavie/Macif et conseiller scientifique de L’Actuariel, confirme que l’écriture de trajectoires quantitatives dans le temps est déjà possible. « Si l’exercice reste complexe dans les compagnies d’assurance-vie, nous pouvons donner une vision prospective à partir des données que nous avons déjà et des perspectives en termes d’évolution des obligations légales. » Les choses bougent dans ce domaine et les anciennes positions, parfois, s’inversent. Lorsque la direction actuariat, finance et risques de son groupe a récemment encouragé le lancement d’un contrat amené à être investi en actifs sur la transition climatique, c’est la direction marketing qui s’est interrogée sur sa pertinence en termes de performance financière. « La réponse est qu’il peut effectivement y avoir moins de gains spéculatifs. Mais, en termes de risques, un tel contrat est susceptible d’être plus résilient à la survenance de “ cygnes noirs ”. C’est là où il s’agit d’une évolution profonde : la dimension climatique doit rencontrer la vocation extrafinancière des entreprises. »

L’opportunité d’intégrer le risque

Pour y parvenir, encore faut-il présenter les opportunités d’une stratégie intégrant le risque climatique. « Dans un avenir pas si éloigné, face au durcissement de la réglementation carbone et au risque de stranded assets, nous savons que l’investissement dans les énergies fossiles n’aura aucun sens. Le rôle de l’actuaire, particulièrement dans les assurances et l’investissement, ne se limite pas à donner l’alerte sur le degré d’exposition d’un secteur. Il est aussi de démontrer les nouvelles possibilités d’investissement et d’affaires qui vont émerger. Et elles sont nombreuses », estime Simon Brimblecombe, responsable des recherches actuarielles de l’Association internationale de la sécurité sociale à Genève. « La transition est possible, poursuit-il. Quand on voit que l’énergie renouvelable est en réalité moins chère que l’énergie produite à partir du charbon, en principe, rien n’empêche le changement. Reste que 100 milliards de subventions par an sont accordées à la première, contre 700 milliards à la seconde. Le véritable combat à mener est systémique : il concerne les idées reçues, les lobbys et la quête de croissance effrénée. »

Quelle responsabilité pour l’actuaire ?

Tarder à fournir des prévisions solides et à donner des conseils adaptés fait peser un risque non seulement sur les secteurs que conseillent les actuaires, mais aussi sur la profession elle-même. Selon Simon Brimblecombe, l’inaction des actuaires pourrait avoir des conséquences plus importantes qu’une perte de réputation. « À l’avenir, notamment aux États-Unis ou en Angleterre, on peut imaginer qu’un actuaire qui n’alerte pas ses clients puisse faire l’objet d’un licenciement ou d’un procès », estime-t-il. Contrairement à la France, où la signature de réserves est dévolue aux commissaires aux comptes, les actuaires britanniques peuvent en avoir la charge. Sous-évaluer les risques encourus par une société est ainsi susceptible d’engager leur responsabilité pénale.

En France, David Dubois doute que les actuaires s’exposent à de telles sanctions. Pour l’heure, seul le code de déontologie érigé par l’Institut, qui définit les normes de pratiques actuarielles, encadre leur responsabilité. « Lorsqu’une pratique n’est pas respectée, le sujet peut être remonté en commission de discipline et éventuellement aboutir à une exclusion de l’Institut. Or, aujourd’hui, ni le code ni les normes ne font mention de la prise en compte du risque climatique, précise-t-il. En revanche, si rien ne l’y oblige formellement, l’actuaire doit avoir à l’esprit qu’il est un professionnel du risque dans toute sa dimension. » Et d’insister : « Au-delà de ses compétences mathématiques, son rôle consiste aussi à donner l’alerte sur les risques sociaux. » « La directive Solvabilité II et la réglementation prudentielle des compagnies d’assurances sont les seules approches juridiques existantes, complète François Bonnin. Mais aujourd’hui elles se restreignent au domaine de l’assurance, et il n’est pas du tout question de risque climatique dans ces corpus. » Pourtant, alors que des critères environnementaux et sociaux de gouvernance (ESG) pourraient être intégrés à la directive Solvabilité II lors de sa révision en 2020, la donne est susceptible de changer. « Si la question n’a pas été anticipée à l’écriture de la première version, on peut imaginer une nouvelle interprétation : si un actuaire partage son opinion sur les provisions prudentielles d’un réassureur sans prendre en compte le risque climatique et que les provisions s’avèrent insuffisantes, sa responsabilité civile pourrait éventuellement être engagée. La difficulté sera toutefois de prouver qu’il a, de manière intentionnelle, donné une image faussement favorable des risques », poursuit-il. Dans la perspective de révision de la directive, comme à l’approche du 18e congrès des actuaires, dont le thème est cette année consacré au climat, David Dubois espère accélérer la réflexion au sein de la communauté actuarielle. Pour que naisse, enfin, un sentiment d’urgence.

des comités

dédiés à l’international

Le groupe de travail sur les ressources et l’environnement (GTRE) a été créé au sein de l’Association actuarielle internationale (AAI) en 2009. Son ambition : partager les informations sur les risques liés au climat, encourager les discussions et la création d’entités similaires à l’échelle locale. Par l’entremise du GTRE, l’AAI a appuyé, lors de la COP 21 en 2015, la nécessité de gérer et d’accélérer la prise de conscience des risques. La même année, l’Institute and Faculty of Actuaries (IFoA) du Royaume-Uni met sur pied le groupe de travail Resource and Environment Working Group (REWG). Paul Meins, son vice-président, se souvient : « C’était la première fois qu’un conseil était consacré au changement climatique, aux côtés de conseils d’administration traditionnels dédiés à l’assurance-vie, aux pensions et à la gestion des risques. Il a d’abord été constitué de manière non officielle et il regroupait 200 actuaires sensibilisés à la question. Nous sommes 400 aujourd’hui », précise-t-il. La région nord-américaine n’est pas en reste. En 2015, aux États-Unis, la Society of Actuaries (SoA) met sur pied le Climate and Environmental Sustainability Research Committee (CESRC), pour effectuer des recherches continues sur le changement climatique et les stratégies d’atténuation de ses effets : « Grâce à la géo-ingéniérie, des actions peuvent notamment être menées pour le renforcement des digues, l’amélioration des systèmes d’irrigation dans les zones exposées à la sécheresse », illustre notamment le rapport « Climate Source for Actuaries », publié en avril 2017 par la SoA. Au Canada, le comité sur les changements climatiques et la durabilité (CCSC) est créé en 2014 par l’Institut canadien des actuaires (ICA). Chaque année, des rapports d’informations sur l’éventail des risques climatiques et leurs répercussions sur le travail actuariel sont présentés lors des réunions annuelles et périodiques du conseil d’administration de l’ICA.

l’indice

actuariel climatique

L’indice actuariel climatique (IAC) est un outil conçu en 2016 pour informer les actuaires, les hauts décideurs et le grand public au sujet des conséquences du changement climatique dans 12 sous-régions des États-Unis et du Canada. L’indice, mis à jour sur une base trimestrielle, « est un indicateur objectif de la fréquence des variations des phénomènes météorologiques extrêmes et du niveau de la mer ». En fonction des préférences de l’utilisateur, l’indice peut être décomposé par type de phénomènes ou par région. Les données peuvent être employées par les actuaires, notamment en termes de tarification et de diversification du portefeuille. L’indicateur utilise une période de référence comprise entre les années 1961 et 1990 et comprend six variables clés :

1- Températures élevées : fréquence des températures plus chaudes dépassant le 90e percentile au-dessus de la période de référence.

2- Basses températures : minimums quotidiens par rapport à la période de référence.

3- Fortes précipitations : accumulation maximale de pluie sur cinq jours consécutifs au cours du mois ou de la saison.

4- Sécheresse : nombre de jours secs consécutifs dans une année et par mois.

5- Vents forts.

6- Niveau de la mer : mesure à l’aide de marégraphes installés dans des stations côtières permanentes.

* Dans un rapport du 7 mai 2019, le groupe de travail sur l’Indice actuariel climatique annonce avoir mis en place une nouvelle méthode afin de « garantir une grande rigueur scientifique pour mesurer les variations des extrêmes climatiques du niveau de la mer ». Ce changement a été opéré après avoir constaté des données manquantes dans le nord du Canada. Ainsi, l’IAC se restreint désormais aux zones géographiques pour lesquelles les données sont disponibles.

– point de vue –

– point de vue –

Jean-Louis CHARLUTEAU

Directeur de la réassurance et des risques naturels de Generali France

Avec la prise en compte du risque climatique, le rôle de l’assureur évolue-t-il ?

Jean-Louis CHARLUTEAU : Historiquement, le rôle de l’assureur consistait principalement à évaluer le coût des dommages et à les indemniser. Les risques climatiques ont élargi notre domaine d’intervention, puisqu’ils nous amènent désormais à intervenir dans le temps de l’urgence : lorsqu’une catastrophe survient, nous devons parfois reloger nos clients, trouver des solutions de mobilité, faire une avance en espèces pour faire face aux dépenses courantes, voire fournir une assistance psychologique… Vient ensuite le temps de la reconstruction, où nous sommes là aussi très engagés. Aujourd’hui, notre objectif est double : préparer nos clients aux conséquences du changement climatique et jouer un rôle actif pour améliorer leur capacité à rebondir lorsque l’événement redouté survient.

Quelles stratégies mettez-vous en place ?

Jean-Louis CHARLUTEAU : Nous devons d’abord nous doter de meilleures connaissances du territoire, des aléas et des mesures de prévention adaptées. Cela passe notamment par la mise en place d’alertes météorologiques en avance de phase – jusqu’à trois ou quatre heures – à une localisation très précise. C’est un système que nous perfectionnons année après année. Demain, nous disposerons également d’un service de géolocalisation qui permettra à nos assurés d’être informés en temps réel sur les facteurs d’exposition de la zone où ils se trouvent. C’est un puissant changement de paradigme, qui concerne tous les aspects du métier : du choix des clients auxquels nous proposons nos services aux conditions de souscription, à la tarification et à la surveillance du portefeuille. Car nous considérons désormais les risques naturels comme une branche de risque à part entière. Jusqu’ici, l’assurance des risques naturels était véhiculée dans les contrats dommages aux biens comme une garantie obligée non différenciée. Nous avons compris que cette approche aurait beaucoup de mal à résister. Avec la sinistralité qui découle du changement climatique – que cela prenne la forme de grandes catastrophes comme les ouragans Irma ou Maria, la crue de la Seine ou les phénomènes de sécheresse – les risques naturels doivent être considérés comme une composante majeure de la souscription des risques.

En quoi consiste la mission de la direction des risques naturels ?

Jean-Louis CHARLUTEAU : Pour qu’un assureur puisse se tourner vers son client avec une gamme de services et de solutions adaptée à l’ampleur de ce challenge, un socle technique, scientifique et actuariel robuste était indispensable. Nous avons posé ses fondations il y a quatre ans, en recrutant une équipe assez originale pour l’époque, qui inclut des géographes, un ingénieur hydrogéologue, des actuaires et des assureurs. Nous faisons également appel à des prestations en matière de climatologie. Ces bases de compétences techniques et de maîtrise du territoire étaient essentielles pour entrer dans une phase beaucoup plus opérationnelle : au-delà des algorithmes et des tarifs, l’enjeu est de passer du stade de la réflexion à l’ancrage de cette problématique dans notre pratique quotidienne. Mais de la prise de conscience à l’action, il y a un grand chemin, et c’est sur celui-ci que nous nous trouvons aujourd’hui.

Quelle est la plus-value de l’actuaire dans cette équipe ?

Jean-Louis CHARLUTEAU : Le travail de mise en perspective et de statisticien assuré par l’actuaire est plus que jamais nécessaire. Les techniques actuarielles sont utiles pour nous préparer aux scénarios auxquels s’attendre et traduire leurs impacts en termes de prix. Il faut savoir s’appuyer sur des données historiques solides et les mettre au regard de l’exposition du portefeuille. On n’attend pas de l’actuaire qu’il nous donne une véritable solution, mais qu’il se prononce sur les scénarios possibles grâce à un travail de recherche continue. Le faisceau d’incertitudes devant nous est tellement large et puissant, les facteurs si importants que nous sommes contraints à procéder par tâtonnements. Historiquement, nous nous concentrions sur la tarification de l’incendie et de l’explosion, et les risques naturels étaient dans la traîne de ces risques majeurs. Aujourd’hui, les risques naturels sont devenus des risques majeurs, au même titre que l’incendie. Il y a donc un équilibre à trouver dans la politique de prix, et il s’agit là d’un travail très subtil.